Аналитическая компания RNC Pharma представила структуру производства лекарственных препаратов в России российскими и иностранными фармкомпаниями. По мнению аналитиков основной вклад в динамику российского фармпрома в январе-июле 2024 года вносили локализованные иностранные фармкомпании.

За первые семь месяцев текущего года фармкомпании, локализованные в России, отгрузили порядка 2,37 млрд. упаковок готовых ЛП на сумму 462,5 млрд. руб. (в ценах отгрузки производителей, с учётом НДС). Объём производства готовых ЛП в России по итогам периода с января по июль 2024 г. относительно аналогичного периода 2023 г. вырос в стоимостном выражении на 16% (в рублях). Натуральная динамика была заметно скромнее денежной, за год объём произведенных препаратов увеличился на 4,6% (в упаковках), при этом вклад в динамику разных типов компаний довольно сильно различался.

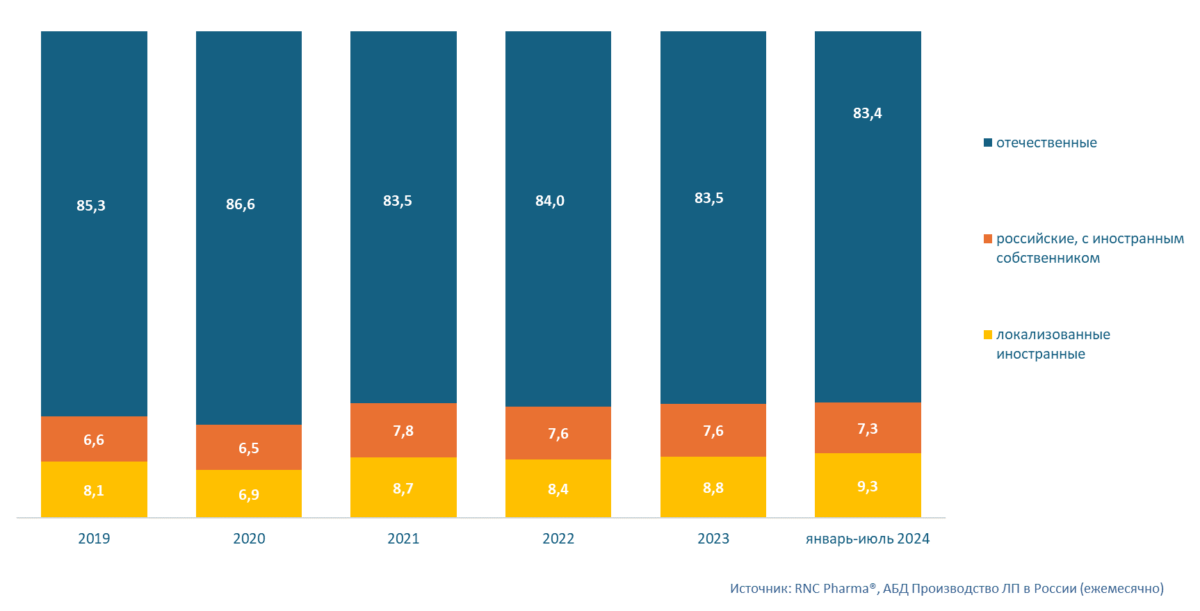

Все фармацевтические компании, производящие препараты на территории России, можно разделить на три типа: локализованные иностранные производители (на собственных и контрактных площадках, например: «Гедеон Рихтер», «Новартис», «Сервье» и т.д.), российские компании с иностранными собственниками («Акрихин», «Верофарм» и др.) и наконец чисто отечественные предприятия («Фармстандарт», «Биннофарм», «Озон» и т.д.). Деление это довольно условное, в т.ч. по причине достаточно запутанной структуры собственности отдельных компаний, а также периодической смены собственников РУ. Разумеется, с точки зрения абсолютного объёма в России преобладают отечественные производители — в анализируемом периоде они обеспечивали 83,4% общего натурального объёма производства. Максимальные значения мы фиксировали в 2020 г., тогда отечественные фармкомпании обеспечили 86,6% от суммарного объёма, это было связано с пандемией и массовым ростом спроса на отдельные препараты, которые были включены во Временные методические рекомендации по профилактике, диагностике и лечению COVID-19. Затем наблюдается выраженный тренд на снижение доли подобных компаний, впрочем речь идёт об относительно небольших потерях, в пределах нескольких десятых процента.

В целом натуральный объём выпуска ГЛП, принадлежащих отечественным предприятиям в январе-июле 2024 г. относительно периода сравнения вырос на 5%.

Доля категории российских производителей с иностранным собственником пережила значимый всплеск в 2021 г., а затем на протяжении 2,5 лет оставалась практически неизменной. В прошлом году они обеспечивали около 7,6% общего объёма, по итогам семи месяцев текущего года несколько меньше, на уровне 7,3%. Таких компаний в России относительно немного, при этом по сравнению с январём-июлем 2023 г. натуральный объём производства препаратов этих предприятий снизился в среднем на 3,5%.

Основной же вклад в динамику российского фармпрома в январе-июле 2024 г. вносили локализованные в разных форматах иностранные компании, которые обеспечили выпуск 9,3% произведённой продукции. После небольшого провала в 2022 г., который вероятно был связан с санкционными процессами и изменением формата работы отдельных иностранных компаний в России, последовал заметный рост активности, в итоге на протяжении 1,5 лет эта категория производителей растёт опережающими темпами. По итогам 2023 г. они обеспечили прирост выпуска на уровне 3% (в упаковках), а в январе-июле 2024 г. показали 8,9%, фактически определяя общую отраслевую динамику.