Ключевым событием уходящего года в оптовом сегменте российского фармрынка стало прекращение работы сразу трёх заметных игроков, которые в сумме занимали более 3% рынка. Сам по себе факт не уникальный, но проблема в том, что этими тремя компаниями дело может и не ограничиться, условия работы поставщиков с оптом в прошлом году серьёзно ужесточились, а доступность кредитных ресурсов снижается – в декабре 2023 г. Банк России в пятый раз подряд поднял ключевую ставку, причём за год она выросла более чем вдвое.

Едва ли данная ситуация будет способствовать либерализации отношений производителей с дистрибьюторами. Тем более, что в рознице тоже наметились тревожные тенденции, на рынке ощущаются признаки деградации розничной инфраструктуры, которая пока выражается в замедлении темпов развития, но ситуация уже близка к той грани, после которой число аптек на рынке начнёт сокращаться. Конечно, тут важны не только количественные, но и качественные характеристики, если вместо трёх небольших аптек откроется одна крупная и очень эффективная, для оптовых партнёров это ознаменует только сокращение рисков. Но, вряд ли подобный сценарий будет осуществим в большинстве высвобождающихся локаций. А поскольку предоставление товарных кредитов рознице становится только дороже, то неизбежно придётся ужесточать условия работы, а также таргетировать их, опираясь на более-менее стандартный набор критериев. Причём это всё не какие-то новшества, речь идёт о многократно опробованных инструментах, вопрос только в том, что мы вступаем в очередной период ужесточения отношений между оптом и розницей.

При этом если раньше фармрозница зависела по большей части только от активности платёжеспособного спроса и структуры заболеваемости, то сейчас ритейл испытывает серьёзное давление со стороны маркетплейсов. И хотя в текущей регуляторной парадигме последние едва ли смогут претендовать на лекарственный ассортимент, всё, что касается парафармацевтики, они стараются развивать максимальными темпами. Пока даже при условии динамики в он-лайн по основным нелекарственным товарам на уровне десятков процентов, речь идёт о потерях порядка 0,2-0,6 млрд руб. на конкурентную группу в год. Например, на рынке глюкометров и тест-полосок e-com канал за первые 11 месяцев 2023 г. «вытащил» у представителей офф-лайн выручку порядка 640 млн. руб. (в розничных ценах, включая НДС). Пока речь о суммах для российской фармрозницы относительно небольших, но уже в ближайшие годы разговор пойдёт о миллиардах рублей. Так что годовые потери выручки по категории нелекарственной продукции могут исчисляться не десятками, как сейчас, а сотнями миллиардов в год, естественно в этих условиях экономика аптек окажется уже совсем другой.

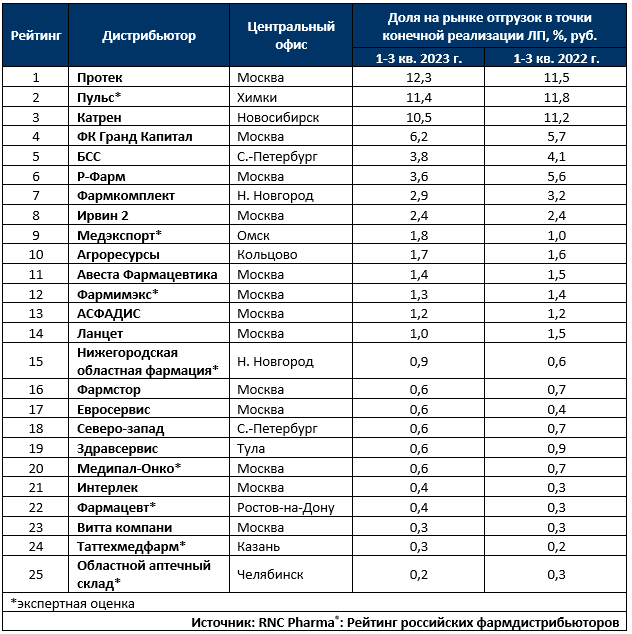

В текущем году, для оптового рынка так же была характерна тенденция сокращения уровня концентрации, общая доля в ТОР-25 уменьшилась относительно 1-3 кв. 2022 г. на 2,1%, причём основные потери понесли компании с 6-го по 15-е места. Из них минимумы в основном были характерны для компаний, ориентированных на госсектор, причины этой динамики вполне понятны. Причём в обозримом будущем подобных игроков, может ждать интересное новшество, в уходящем году представители разных госструктур активно продвигали идею необходимости максимальной централизации региональных закупок. Развитие этой инициативы неизбежно приведёт к изменению парадигмы работы дистрибьюторов в регионах и перераспределению ролей отдельных компаний на оптовом рынке.