По информации аналитической компании RNC Pharma общий объём продаж ветеринарных ЛП на розничном рынке России по итогам 2023 г. составил 35,4 млрд руб. (в розничных ценах, с учётом НДС), при этом рублёвая динамика относительно показателей 2022 г. достигла рекордных 22,5%. Всего в прошлом году потребители купили 235 млн минимальных единиц дозирования (МЕД) препаратов для животных, динамика здесь тоже высокая – показатель прироста зафиксирован на уровне 13%. Но, учитывая разницу рублёвой и натуральной динамики, не сложно сделать вывод, что немаловажную роль в отношении роста расходов потребителей играл инфляционный фактор. Важно так же отметить активное развитие онлайн канала рынка, маркетплейсы показали рост продаж в 2,2 раза (в МЕД), тогда как в оффлайн динамика не превышала 5%.

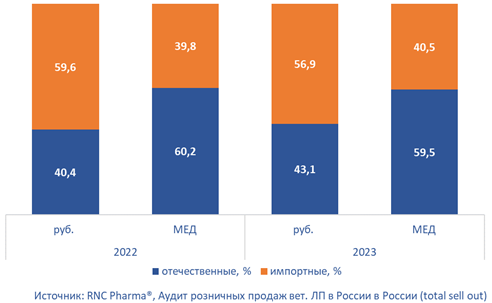

Важные изменения происходили на рынке ветпрепаратов и в отношении структурных показателей, в частности, стремительно менялось соотношение импортных и отечественных компаний на рынке. Российские производители обеспечили рост денежного объёма продаж на уровне 30,8% и в значительной степени определяли общую рыночную динамику. Натуральные объёмы тоже в заметном плюсе, но тут темпы отставали от среднерыночных (+11,7%). Вообще это стало следствием целенаправленной политики, производители смещали активность продвижения в сторону современных препаратов с ценником выше среднего, зачастую ценой сокращения продаж ряда препаратов предыдущих поколений. Опережающая динамика российских компаний привела к заметному росту рублёвой доли отечественных игроков, по итогам 2023 г. она достигла 43,1%, что на 2,7% больше, чем в 2022 г. Натуральный показатель правда корректировался в сторону снижения, но не критично, -0,7%, а общая доля продукции российского производства в минимальных единицах сейчас составляет 59,5%.

Наибольшие потери в 2023 г. фиксировались по американским производителям, за год их рублёвая доля на розничном рынке ветпрепаратов сократилась сразу на 6,3%, сейчас она составляет 31,2%. Причём падение могло быть ещё более выраженным, благо отдельные препараты поступают на российский рынок с помощью параллельного импорта. Корректировалась в сторону снижения также доля представителей Франции (-0,9%) и Германии (-0,6%). Впрочем, не все иностранцы чувствовали себя неважно, скажем доля чешских поставщиков за год показала даже более выраженную динамику, чем демонстрировали российские компании, здесь суммарная доля прибавила 2,9% к показателям 2022 г. и достигла 4,4% по итогам 2023 г. Отметились также представители Словении, здесь общая доля выросла на 1,8% до уровня 7%.

Из числа отечественных компаний в рамках ТОР-20 с точки зрения денежного объёма продаж максимальную динамику относительно 2022 г. показал «Фаворит» (рост на 54% в рублях), динамику в основном обеспечил шампунь-репеллент для кошек и собак Гуд Дог & Кэт. Второй результат у компании «Биогард» (+51%) и тоже благодаря репеллентам: Мисс Кисс и Мистер Бруно. Сопоставимыми темпами наращивают продажи компании «Агробиопром (+49%) и Экопром (+41%).

Среди иностранных производителей вет. ЛП прежде всего надо отметить смену многолетнего лидера, компания «МСД» после прекращения официальных поставок ряда своих продуктов в Россию теперь претендует только на третье место, а лидером по итогам 2023 г. стал «Зоэтис». Максимальную динамику в двадцатке показали «Биовета» и «Лабораториос Каризоо», обе в 2023 г. продемонстрировали рост продаж примерно на одном уровне – в 4,6 раза в рублёвом выражении. Чешская компания активно продавала вакцины, в т.ч. выпавшие объёмы препаратов «МСД», испанский поставщик наращивал реализацию оригинального препарата для недержания мочи у собак Уристоп.