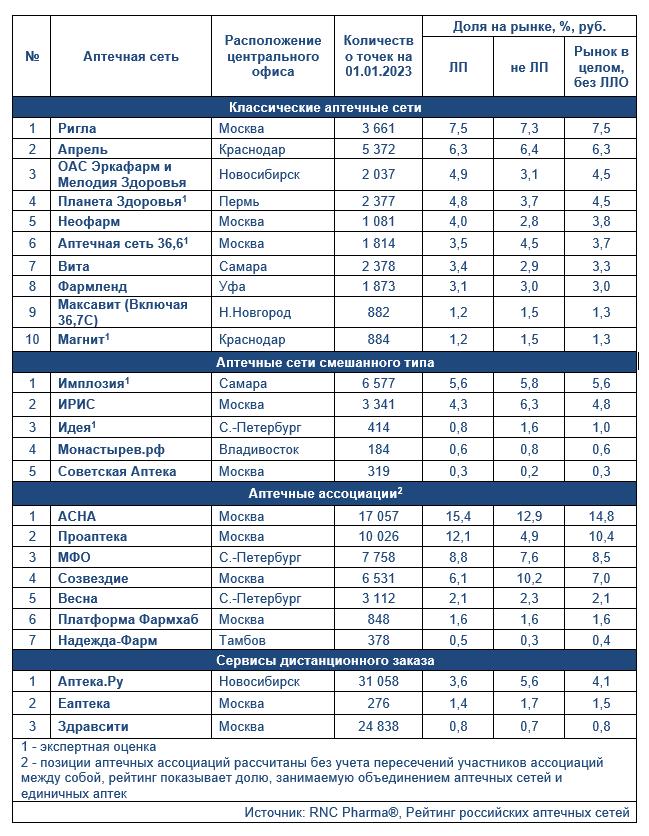

Аналитическая компания RNC Pharma представила рейтинг аптечных сетей России по итогам 2022 года. По мнению аналитиков первая половина 2023 г. для фармритейла не обещает значимого роста активности потребителей, но предполагает трансформацию аптечного ассортимента и подходов к его продвижению.

В прошлом году российская фармрозница пережила полный комплекс стрессовых факторов, начиная от весеннего ажиотажа, заканчивая ощутимым сокращением спроса в осенне-зимний период. Общая динамика по итогам 2022 г. всё же в заметном плюсе, относительно показателей 2021 г. рублёвый объём операций вырос на 14,6%, но начало 2023 г. пока особенными достижениями не блещет, спрос на фоне падения доходов продолжает сокращаться, а учитывая пиковые показатели продаж весной 2022 г., динамика в текущем году без воздействия внешних стимулов, едва ли сможет выйти в плюс раньше второго полугодия.

Судя по всему, в текущем году будет замедляться и развитие он-лайн канала, показатели прироста тут конечно можно ожидать заметно выше, чем в офф-лайне, но общий потенциал роста сегмента близок к исчерпанию, динамики тут будут выравниваться. Косвенно это подтверждается некоторым смещением инвестиционных интересов со стороны крупных участников данного рынка, прежде всего речь о проектах на базе фармдистрибьюторов, которые в последние месяцы уделяли повышенное внимание к производственной сфере. Да и общее развитие инфраструктуры ряда ассоциативных форматов в конце прошлого года в фармрознице или полностью остановилось, или характеризуется темпами, которые на фоне прежних достижений выглядят сущим пустяком. Конечно, с 1 марта формально стартовал эксперимент по продаже Rx-ассортимента, изначально участники рынка возлагали на него большие надежды, но в реальности готовность к запуску транзакций в рамках системы в пилотных регионах до сих пор низкая, в т.ч. из-за наличия многочисленных «белых пятен» в административных процедурах.

С ассортиментом на фармрынке ситуация пока тоже не пришла в норму, в этой связи показательна история с остановкой поставок Виагры на российский рынок, понятно, что препарат давно уже не играет системообразующей для розничного рынка роли, более того, с определённого момента он вообще стал в каком-то смысле нишевым продуктом, который практически полностью был вытеснен прямыми и непрямыми аналогами, но в докризисный период в России было немало примеров, когда оригинальный препарат на протяжении многих лет занимал премиальную нишу с десятками дженериков. В этом смысле времена изменились кардинально и сам факт подобного решения говорит о серьёзном пересмотре политики к ведению бизнеса даже теми компаниями, которые никакого отношения к санкционным ограничениям не имеют.

К тому же готовится полноформатный запуск системы маркировки БАД, эксперимент успешно завершился, а как показывает опыт запуска СМДЛП вслед за этим скорее всего последует довольно серьёзная чистка ассортимента, представленных на рынке продуктов. В зоне риска тут довольно обширный список, прежде всего тех брендов, которые сейчас реализуются на маркетплейсах, приятным бонусом её замещения может стать и некоторый возврат аудитории в фармацевтическую розницу (как офф-лайн, так и он-лайн), но параметры этого процесса пока вряд ли поддаются более-менее точному прогнозированию.

![f236641a182f3f1655989d8d7532ea26[1] Аптека](https://pharmprom.ru/wp-content/uploads/f236641a182f3f1655989d8d7532ea261.jpg)