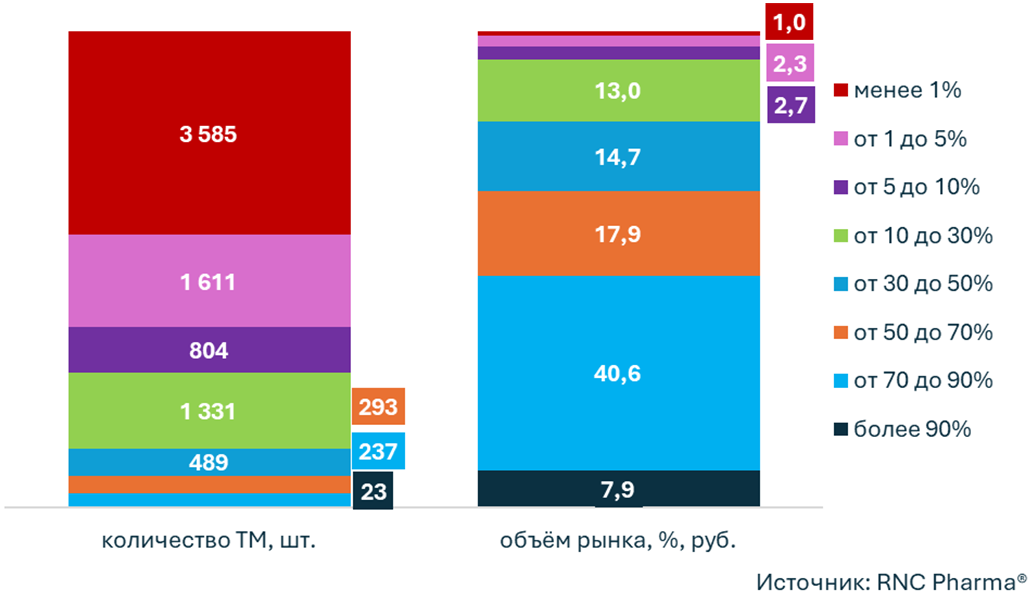

Аналитическая компания RNC Pharma представила Структуру российского розничного рынка ЛП по торговым маркам* в зависимости от показателя индекса дистрибуции** в январе-мае 2024 г.

По информации аналитиков с января по май 2024 года всего 23 торговые марки, это 0,3% от общего количества брендов на розничном рынке, можно было приобрести практически во всех российских аптеках (они имеют индекс дистрибуции более 90%). Несмотря на небольшое количество таких продуктов они совокупно обеспечивают 7,9% стоимостного и 10,9% натурального объёма продаж в лекарственном ассортименте фармритейла.

При этом максимальная доля от общего количества торговых марок приходится на препараты с наименьшей распространенностью — 42,8% брендов обнаруживаются в менее чем 1% аптечных учреждений. В объёме аптечного рынка на эти лекарства приходится мизерная доля — 1% в рублях и 0,3% в упаковках. В этом диапазоне в анализируемом периоде представлено порядка 3,6 тыс. торговых марок, здесь присутствуют как лончи, которые очевидно претендуют в будущем наращивать показатели дистрибуции, так и продукты по разным причинам, покидающие рынок, причём тут можно встретить как отголоски политических решений, так и классические примеры продуктов, которые в матрице BCG принято называть «собаками» — то есть продуктами, завершающими свой жизненный цикл.

Только 2,8% торговых марок (237 позиций) попадают в категорию с индексом дистрибуции от 70 до 90%. Именно эта масса продуктов обеспечивает наибольшую долю рынка, причём как в денежном, так и в натуральном выражении— 40,6% и 35,1% соответственно. Менее 3,5% брендов (293 продукта) присутствуют в 50%-70% точек продажи — на них в январе-мае 2024 г. приходится 17,9% в рублях и 16,5% в натуральных единицах. Марки, которые обнаруживались в 30%-50% точек по стране, таких мы насчитали 489 шт., занимают долю на рынке, равную 14,7% в денежном и 15% в натуральном выражении.

Стоит отметить, что средняя цена упаковки бренда из категории с индексом дистрибуции более 90% варьирует от 99 до 783 руб. (в розничных ценах, включая НДС). Фактически эти продукты можно отнести к условному среднему ценовому сегменту, на розничном рынке одна упаковка лекарственного средства по итогам января-мая 2024 г. стоила порядка 398 руб. Среди торговых марок по уровню дистрибуции тут лидируют Нурофен от «Рекитт Бенкизер», Пенталгин («Отисифарм») и Конкор («Мерк»).

Бренды, которые редко встречаются в аптеках (менее 1% точек), имеют намного более вариативный ценник— от 10 руб. до 600 тыс. руб. Такой разброс связан с тем, что в этой категории представлены также нишевые продукты, в т.ч. дорогостоящие препараты, которые в основной своей массе предоставляются потребителям за счёт средств государственных бюджетов разных уровней.

В категорию брендов, обеспечивающих более 40% стоимостных продаж, (уровень дистрибуции от 70% до 90%) входят наиболее стабильные с точки зрения динамики продаж торговые марки. Здесь фигурируют такие продукты, как: Ксарелто («Байер»), Эликвис («Пфайзер») и Эдарби («Штада»). Но по индексу дистрибуции в этой категории всё же первенство у брендов, которые можно отнести к категории средств «домашней аптечки», в частности Називин («Проктер Энд Гэмбл») и Лизобакт («Босналек»). Разброс цен за упаковку препаратов в этой группе в анализируемом периоде составлял от 23 руб. до 3,7 тыс. руб.

* Без учёта небрендированных ЛП, для которых невозможно достоверно установить принадлежность к корпорации.

** Нумерический индекс дистрибуции – это выраженное в процентах отношение точек продаж, в которых был реализован конкретный товар, к общему количеству точек за период.